В принципе, можно просто следить за количеством просмотров статей об интересующих вас компаниях. Но самая выгодная стратегия, как ни странно, даже ещё проще.:::

Вас уже предупреждали: курс акций можно предсказать не только при помощи Google Trends, но и посредством Википедии. Причём, вопреки ожиданиям, не одним лишь способом ключевых слов, когда, отслеживая частоту ввода терминов типа debt в поисковике, можно заранее узнать о надвигающемся кризисе.

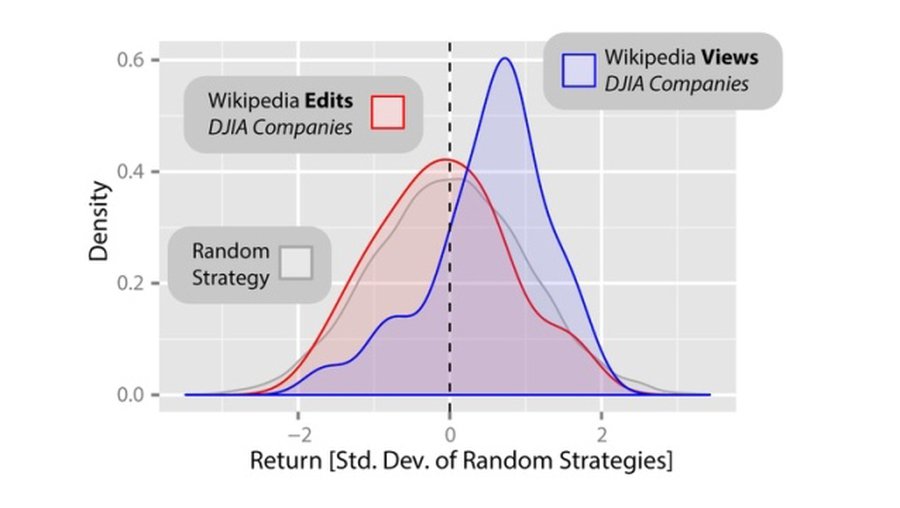

Вопреки ожиданиям, частота правок статей о тридцати компаниях, учитываемых Доу-Джонсом, никак не была связана с ценами на их акции: правки появлялись с одинаковой частотой и в кризисные, и в солнечные для этих корпораций дни. А вот частота просмотров статей оказалась отличным средством предсказания падения их ценных бумаг. (график S. Moat et al.)

Исследователи под руководством Сьюзи Моат (Suzy Moat) из Уорикского университета (Великобритании) заявляют, что прицельнее всего это можно сделать методом «ключевых компаний». В своей работе они ограничились предсказанием промышленного индекса Доу-Джонса (Dow Jones Industrial Average, DJIA), одного из основных фондовых индексов сегодняшнего мира.

Для упрощения механизма предсказания колебаний учёные анализировали только статистику, связанную с тридцатью статьями, посвящёнными крупнейшим компаниям, акции которых и определяют DJIA. В частности речь идёт о Procter & Gamble, Bank of America, The Walt Disney Company и прочих. Соответствующие странички с 2007 по 2012 год посещались, само собой, с разной частотой. Чем хуже было на фондовом рынке, тем чаще граждане, собирающиеся продать акции той или иной компании из списка тридцати, заглядывали в «их» статьи.

В построенной на основе частоты посещений этих страничек модели условный компьютерный брокер продавал акции, когда частота посещений уже подскочила, но курс ценных бумаг ещё не упал (фаза «брокер думает о продаже»). Следовательно, когда частота посещений падала, акции, напротив, покупались — ещё до того, как их курс успевал восстановиться.

...Правда, частота просмотра статей о финансовых терминах оказалась ещё более эффективным индикатором «медвежьих» настроений. (график S. Moat et al.)

Krovinių pervežimas Visagine ir visoje Lietuvoje.

Užnešame ir išnešame daiktus, baldus, išvežame statybines ir kitas šiukšles ir t.t.

Tel.+370-628-14441, +370-625-45777

Грузовые перевозки по Висагинасу и всей Литве.

Заносим и выносим крупногабаритные вещи, вывозим строительный мусор и т.д. Тел. +370-628-14441, +370-625-45777

Такая стратегия принесла за симулированные 2007–2012 годы 141% прибыли, однако оказалась далеко не самой эффективной. Когда исследователи применили такую же модель, заменив посещаемость 30 вики-текстов о компаниях на 285 статей английской Википедии, посвящённых финансовым терминам, таким как «макроэкономика», «капитал», «богатство» и так далее, они прибавили к прибылям 297% за те же пять лет. Механизм предсказания при этом практически не изменился: чем сильнее народ жаждал финансовой просвещённости, тем более глубокого падения курса акций стоило опасаться. Интересно, что смоделированная тут же стандартная тактика игры на фондовом рынке принесла лишь 3% — то есть оказалась даже меньше долларовой инфляции за 2007–2012 гг.

Как полагают исследователи, частота посещения страниц с финансовыми терминами лучше указывает на предстоящий спад цен акций, нежели статьи о самих компаниях. Почему? — Главным образом из-за того, что первый вид запросов полнее отражает настроения конкретных покупателей бумаг той или иной из тридцати фирм. Их намерения в отношении тех или иных акций зачастую имеют стратегический, а не краткосрочный характер. Поэтому эти люди не столь склонны к резкому сбросу или покупке ценных бумаг.

А вот соответствующая терминология больше интересует менее подкованные в экономике массы — именно тот компонент общества, чьи часто стихийно формирующиеся настроения и определяют основную массу явлений, ассоциирующихся с экономическим кризисом и падением курсов ценных бумаг. Само собой, чем меньше наши фактические знания в той области, где мы эту нехватку за собой не замечаем, тем более мы склонны к осуществлению резких шагов.

А вообще... ничто не ново под луной. Почти век назад Джон Морган за несколько дней до очередного биржевого кризиса избавился почти от всех акций, а на обвинение в инсайде ответил сходным рецептом предсказания кризиса. По его словам, с бумагами он решил расстаться, когда незадолго до кризиса совета о курсе акций у него попросил человек, чистивший ему обувь. Ныне в развитых странах найти представителя такой профессии намного сложнее, чем сто лет назад. Зато теперь у нас есть «универсальная интернет-энциклопедия» — значительно более массовый источник информации о настроениях преемников тех самых чистильщиков.

Отчёт об исследовании опубликован в журнале Scientific Reports (доступен полный текст).

Подготовлено по материалам Бизнес-школы Уорикского университета.